Autor: Rob McMillan, Vice President Ejecutivo, Silicon Valley Bank

PREFACIO

Esta es una traducción al español del estado anual del informe de la industria vitivinícola de los Estados Unidos que utiliza Google Translator. Por favor, disculpe los errores en la traducción literal. Si usted desea leer el informe original en inglés, por favor haga clic en [este enlace.]

Si alguien quisiera editar las traducciones al español usando el informe original, le agradecería, al igual que a todos los lectores de habla hispana. Si está interesado y tiene tiempo, envíeme un correo electrónico a mis contactos al final del informe.

This is a Spanish translation of the Annual State of the US Wine Industry Report utilizing Google Translator. Please excuse errors in the literal translation. If you would like to read the original report in English, please click [this link.]

INTRODUCCIÓN

La industria del vino de los Estados Unidos se encuentra en la cola de su mayor período de crecimiento en la historia. Desde 1994, la industria ha experimentado tendencias a largo plazo de volúmenes crecientes y precios más altos, con solo períodos de aplanamiento menores durante las recesiones (ver figura 1).

Hoy, los consumidores están dejando los segmentos de precios más bajos a favor de ofertas de mejor calidad, pero después de más de 20 años de las tendencias de crecimiento en línea recta, el crecimiento del volumen total se está nivelando. La Premiumización sigue siendo la tendencia dominante, por lo que el volumen disminuye Los genéricos de menor precio son parte de la explicación de la baja crecimiento de volumen; pero en un desarrollo más reciente, incluso vino premium el crecimiento se está desacelerando

Los propietarios de las bodegas, que han visto los precios de las uvas escalar marcadamente en los últimos cinco años, están descubriendo que los aumentos de costos son difícil de transmitir a los nuevos consumidores, que están señalando que tienen menos apetito por las indulgencias que las generaciones anteriores.

Mientras que la economía en general en el momento de escribir estas líneas está mostrando los mejores resultados desde la recesión de 2007-2009, las circunstancias económicas que prepararon el escenario para la trayectoria de crecimiento de 20 años de la industria no pueden repetirse. Los factores que hicieron que las bodegas tengan éxito antes no producirán los mismos resultados en el próximo ciclo. Esto significa que las estrategias de ventas ganadoras que usted está aprovechando en el entorno operativo de hoy serán gradualmente falibles mañana.

Las bodegas exitosas dentro de 10 años serán aquellas que se adapten a un consumidor diferente con diferentes valores: un cliente que utiliza Internet en formas cada vez más complejas e interactivas, es más ahorrativo y tiene menos ingresos discrecionales que sus predecesores. Las empresas exitosas serán aquellas que desarrollen estrategias minoristas distintas de la bodega como el único método para brindar una experiencia al consumidor. Encontrarán otros medios escalables para entregar la experiencia (y el vino) a los consumidores donde viven.

NUESTRAS PREDICCIONES EN REVISIÓN

Hemos estado investigando el negocio del vino desde 1991 y haciendo predicciones durante más de una década. Algunos años, caracterizamos adecuadamente un cambio en el mercado; en otros años, nuestros hallazgos podrían estar fuera de tiempo o incluso incorrectos, pero siempre revisamos las previsiones hechas el año anterior solo para mantener el puntaje. En 2018, una predicción clave que echaremos de menos en el crecimiento de las ventas establece una discusión más amplia sobre los cambios en el mercado.

Lo que predijimos correctamente

- Teníamos razón cuando sugerimos que la escasez de mano de obra, que era una parte discreta de la conversación en 2017, se intensificaría durante todo el año.

- Predijimos que la actividad de fusiones y adquisiciones se mantendría muy alta en 2017, y lo hizo, coronado por la compra de Stagecoach Vineyard de 600 acres por parte de E. & J. Gallo.

- Dijimos que el crecimiento de las importaciones en los puntos con precios más bajos aumentaría. Francia, Italia y Nueva Zelanda han acelerado sus ventas de vinos en los EE. UU. y están ganando participación de mercado en las bodegas Americanos.

- Con respecto a los segmentos de precios, predijimos correctamente lo siguiente:

- Los vinos que se venden por menos de $ 9 por botella aún funcionarían mal.

- Los vinos vendidos entre $ 12 y $ 25 aumentarían en la demanda, y los aumentos de precio limitados estarían disponibles. Los aumentos de precios fueron bastante limitados, pero la demanda en el segmento creció.

- Los vinos vendidos entre $ 35 y $ 75 no podrían aumentar el precio sin que la economía de EE. UU. demuestre un mejor rendimiento.

- Los vinos de lujo de gama alta con una marca establecida no tendrían problemas para retener los niveles de volumen y hacer pequeños aumentos de precios.

- Con respecto a la tierra, tuvimos razón para predecir lo siguiente:

- La reducción del suministro de tierra cultivable adecuada para la producción de vino de alta gama combinada con un buen interés del comprador impulsaría los precios de los viñedos más altos en las regiones premium.

- Los viñedos en Oregon y Washington seguirían viendo un gran interés por parte de las grandes compañías vinícolas.

- El Valle Central de California tendría una superficie adicional para eliminar.

- El consumo per cápita (volumen de casos dividido por el crecimiento de la población) se enfrentaría a vientos adversos en 2017, pero si las condiciones económicas siguieran mejorando, esos impedimentos se verían compensados, lo que llevaría a un consumo per cápita ligeramente más alto para otro año.

- La presencia de la generación del milenio sería más visible en la categoría de mezcla roja de $8 a $12, pero se irían alejando gradualmente de las mezclas y en vinos varietales o importaciones a medida que mejoraran sus ingresos. Vimos crecimiento en chardonnay e importaciones a bajo precio en 2017.

- Las ventas de vino de los restaurantes mostrarían un crecimiento limitado a cero en 2017, lo que representa una mejora con respecto a los últimos años de crecimiento negativo. Las ventas de los restaurantes tuvieron un crecimiento general limitado, pero la industria sigue teniendo problemas con los cierres, la disminución de las ventas en las mismas tiendas y los conceptos obsoletos de las tiendas.

Lo que obtuvimos mal

Predijimos un rango de crecimiento de ventas para el segmento de vinos premium de 10 a 14 por ciento en 2017, de 9 a 13 por ciento en 2016, describiendo la confluencia de una buena oferta, una fuerte demanda de los consumidores y mejores condiciones de venta como factores para mejorar el desempeño de la industria. También dijimos que el crecimiento de la industria sería de 2 a 3 por ciento en volumen y de 4 a 6 por ciento en dólares.

De todas las fuentes que podemos encontrar hoy en día, vemos que los rangos de crecimiento en el consumo de vino están por debajo de nuestras expectativas a comienzos de 2017. Esto no debe confundirse con menores ventas. Las ventas siguen aumentando, pero las tasas de crecimiento se están desacelerando.

Nuestra propia base de datos de estados financieros de bodegas muestra que el crecimiento de ventas durante los nueve meses terminados en septiembre de 2017 es de 0.3 por ciento, contra 9.8 por ciento en el mismo periodo de 2016. Para la industria en general, estamos mostrando un crecimiento de 0.6 por ciento en volumen y crecimiento de 2.4 por ciento en dólares, utilizando los datos de Nielsen, así que nuevamente estuvimos altos en ambas estimaciones.

Si bien todavía tenemos los datos de octubre-noviembre-diciembre para mejorar los resultados de 2017, parece que vamos a perder nuestro pronóstico de ventas por primera vez cuando se tabulan los números finales de fin de año. Podemos lamer nuestras heridas un poco porque estábamos en lo cierto al decir que todo el crecimiento estaría en el segmento de $ 9 de arriba, pero eso es poca comodidad.

2018 PREDICCIONES Y OBSERVACIONES DE NEGOCIOS DEL VINO

- Prevemos un rango de crecimiento de ventas de 4 a 8 por ciento para el segmento de vino premium, por debajo del estimado de crecimiento de ventas de 2017 de 10 a 14 por ciento. Para la industria en su conjunto, las ventas aumentarán entre un 2 y un 4 por ciento, mientras que los volúmenes aumentarán hasta un 1 por ciento.

- Esperamos que las adquisiciones se enfríen un poco desde el ritmo tórrido de los últimos tres años, ya que muchos de los principales compradores digieren sus compras recientes. Todavía veremos compras extranjeras de bodegas estadounidenses y transacciones significativas para propiedades de viñedos en los próximos 12 meses.

- El aumento de las importaciones continuará en los puntos de precio premium más bajos.

- Según todas las cuentas, cuando se calculen 2018 totales, California habrá aplastado alrededor de 3.8 millones de toneladas de uvas, un poco más que en 2017. Las cosechas del noroeste del Pacífico establecerán otro récord en términos de rendimiento en Oregón y se moderarán ligeramente en Washington.

- El suministro global es equilibrado, con Chardonnay en una demanda particularmente fuerte. Cabernet está equilibrado con presión de plano a bajo en el extremo superior del mercado.

- Los precios de los viñedos de California en las regiones premium se aplanarán en comparación con el fuerte crecimiento que hemos visto en los últimos cinco años.

- Los viñedos de Oregón y Washington continuarán viendo un gran interés por parte de las grandes compañías vinícolas con precios cada vez más altos.

- El Valle Central de California está más cerca de estar en equilibrio después de las remociones de acres en 2017, pero se necesitarán algunas remociones adicionales en el sur del Valle de San Joaquín para producir oportunidades sostenibles de fijación de precios.

Demanda

- Los baby boomers que se jubilan y los milenios frugal impulsan una rotación de preferencias del consumidor. La Premiumización continuará, pero el ablandamiento es probable en el extremo de lujo para las bodegas sin marcas fuertes. Para las marcas establecidas, las oportunidades de crecimiento siguen siendo positivas.

- Los Millennials están migrando lejos de las mezclas tintas y los vinos introductorios, y están empezando a tener un impacto positivo en las categorías de vinos tranquilos de menor precio, tanto nacionales como extranjeras. Esta tendencia continuará.

- La cohorte Gen X superará a los baby boomers en torno al 2021 para convertirse en el mayor consumidor demográfico de vinos finos de EE. UU. para el año 2026, la generación del milenio superará a la Generación X y se convertirá en la mayor cohorte que consume mucho vino.

- Los aumentos de precios serán difíciles de aprobar en 2018. El precio general debería ser plano.

- Rutinariamente aumentar tanto el volumen como el precio, como ha ocurrido en los últimos 20 años, resultará difícil para las bodegas dado el ambiente de bajo crecimiento y baja inflación.

- Evidencia de cambiar las preferencias del consumidor

- El vino premium es un producto de lujo. Se vende de formas diferentes a las de los automóviles de lujo, cuero y anteojos, pero hay datos que se pueden deducir del comportamiento de los mercados de lujo: los canales en los que opera, cómo se venden los productos y cómo se comercializan.

- De acuerdo con el recientemente publicado Bain Luxury Study, el gran mercado estadounidense (que incluye tanto América del Norte como del Sur) ha experimentado cambios desgarradores en las preferencias de los consumidores y las estrategias minoristas. Se esperaba que el mercado estadounidense reportara un crecimiento plano para 2017, pero en cambio logró terminar el año en territorio positivo, creciendo un 2 por ciento. Esto se compara con otros mercados de lujo desarrollados, que muestran mejores oportunidades de crecimiento, liderados por China, que impulsó las ventas en un 15 por ciento.

- Específicamente para el mercado de los EE. UU., el crecimiento tras el colapso del mercado fue sólido, superando el 10 por ciento en todas las categorías, excepto anteojos, y la tasa de crecimiento en vinos y licores de lujo se acercó al 15 por ciento de crecimiento. Pero desde 2011, la tasa de crecimiento en las ventas de lujo ha tendido a la tasa actual de 2 por ciento. Los vinos finos, el champán y las bebidas espirituosas son una aproximación aproximada del cambio en el crecimiento del sector (ver figura 2). ¿Por qué se ralentiza el crecimiento en los EE. UU. pero avanza en otras partes del mundo?

La cara del consumidor estadounidense está cambiando, al igual que los caminos hacia el mercado. Bain estima que la venta en línea, que en un momento fue considerada como un anatema para la experiencia de lujo en su totalidad, ahora es un canal aceptado y se espera que represente hasta el 25 por ciento de las ventas totales para 2025. Los minoristas ahora están luchando por definir su experiencia lejos de las ventas por ubicación, y eso está resultando difícil, particularmente para las tiendas mono-marca.

El consumidor también está evolucionando. Mientras tiendas de una sola marca están luchando, las tiendas fuera del mercado y las compras en el aeropuerto son próspero El consumidor stadounidense, ya sea joven o viejo, se centra en la experiencia y el valor, y eso está forzando el cambio en el comercio minorista estrategia de mercadeo. Ya no puede la experiencia de la tienda ser la característica definitoria para el comprador de lujo; en ese hecho es un advertencia para las bodegas que dependen de la sala de degustación como su único camino hacia las ventas directas.

Premiumización: Vino minorista por debajo de $9.00

Durante la última década, el apodo que se ha pegado para describir la disposición de los consumidores a pagar más por el vino ha sido la "premiumización". Además de matar el idioma inglés, no es un término apropiado porque, como cualquier propietario de bodega le dirá, mientras los consumidores están cotizando en promedio, todavía es muy difícil aumentar los precios. Entonces, ¿cómo están los consumidores subiendo si los precios no suben?

La verdad es que, aunque el consumidor ha estado dispuesto durante la última década a gastar más en promedio, el intercambio tiene más que ver con una disminución en la demanda de vinos de valor de menor precio frente a la voluntad de todos los consumidores de gastar más en una botella dada (ver figura 3).

El punto de quiebre entre el crecimiento y la disminución de las ventas cae alrededor de $ 9, y en 2017 el segmento por debajo de $ 9 disminuyó tanto en dólares como en el volumen del caso. La única dinámica compensatoria de la tendencia ha sido una mejora de corta duración en vinos de $ 3 a $ 6, pero incluso ese punto brillante minúsculo no es lo que parece. Realmente refleja el vino de caja de formato más grande.

El volumen y el crecimiento se obtuvieron en vinos de $ 3 a $ 6 porque todos los formatos se convierten en botellas de 750 mililitros, y el vino de $ 14 + caja es un segmento de crecimiento. La categoría de vino de caja ha estado dominada en gran medida por Constellation Brands y Delicato Family Vineyards, pero también participaron Trinchero Family Estates, E. & J. Gallo Winery y The Wine Group, cada una utilizando su distribución para impulsar formatos más grandes de caja y Tetra Pak (ver Figura 4). Por lo tanto, incluso las noticias positivas menores en el segmento de menos de $ 9 son un poco espejismo porque se está vendiendo mejor jugo de manera más eficiente en contenedores más grandes. Demuestra cómo los consumidores se mantienen conscientes del valor.

Debido a que el segmento de precios de $ 3 a $ 6 representa un componente tan grande de las ventas por volumen, el 45 por ciento, fue notable ver el crecimiento, pero no debe verse como una reversión de la tendencia de la premiumización.

Premiumización: por encima de $9.00 vino de venta

Si bien no existe una definición real del término "vino premium", lo definimos como vino por encima de $ 10 por botella. Ese segmento domina las ventas y es responsable de todo el crecimiento en el comercio actual (ver figura 5).

Mirando hacia atrás, la única vez en la memoria reciente que hemos visto como una tendencia a la baja fue durante la Gran Recesión de 2007-2012, pero en la reflexión las cosas no eran lo que parecían.

Durante esa crisis financiera, las discusiones de la conferencia del vino se centraron en la dirección del gasto, y la negociación se discutió como una tendencia del consumidor. Hubo interrupción de la cadena de suministro y la demanda, pero los consumidores que se vieron perjudicados por el colapso financiero no renunciaron a su vino; simplemente cambiaron a opciones menos costosas, pero no se negociaban en términos de preferencia del consumidor. En una paradoja impulsada por el mercado, muchos de los vinos menos caros que se vendieron durante la recesión fueron en realidad los vinos finos más caros de los productores que tuvieron que mezclar o rebajar el vino para mover el producto. No le dio a los productores de bajo costo una verdadera ventaja, por lo que se puede argumentar que el consumidor no ha negociado en los últimos 50 años.

Incluso si reconocemos que el único punto de datos de reducción durante la recesión es válido, no hay forma de crear un negocio a partir de él. Un modelo basado en la esperanza de recesión está claramente equivocado. Como suelo decir a menudo, "la esperanza no es una estrategia". Pero la pregunta que vale la pena responder es: ¿puede la interpelación (intercambio) continuar sin interrupción para siempre?

Disminución de las tendencias de ventas premium

¿Qué condiciones actuales del mercado podrían estar indicando un cambio en la prima? Las ventas deterioradas de restaurantes podrían ser una, pero veo eso más como un cambio de preferencia de canal y consumidor. Los consumidores con conciencia de valor no comen tan a menudo o gastan tanto en alcohol cuando salen, pero están bebiendo más en casa.

Una posible pista de que la premiumización está empezando a romperse de alguna manera se muestra en la figura 5: Si bien sigue habiendo un crecimiento en los vinos por encima de $ 9, desde finales de 2015 esa tasa de crecimiento ha estado disminuyendo. Es un cambio de interés periodístico en la dirección del mercado, pero ¿es real?

Lo primero que hago cuando veo datos sorprendentes, contradictorios o confusos es considerar los prejuicios y cuestionar el contexto. Es posible sacar malas conclusiones de una buena investigación.

Los datos de Nielsen están sesgados a favor del vino vendido al por mayor. Los datos excluyen información de canales no tradicionales como Costco, ventas directas al consumidor (DTC) y algunas marcas privadas como Aldi y Lidl que no participan en la recopilación de datos sindicados. Es posible que la disminución no sea un descenso en absoluto, sino más bien un cambio de canal que Nielsen no recoge en sus estadísticas.

Costco es el mayor minorista de vinos de EE. UU., con cerca de $ 2 mil millones en ventas de vinos al año, y sus programas de vinos están creciendo. Las ventas de DTC también compensarían las tendencias de Nielsen, ya que hay casi $ 3,000 millones en ventas directas, y las compras claramente están creciendo allí. Pase lo que pase, siempre me es difícil descartar las tendencias obvias de coleccionistas de datos como Nielsen, así que tenemos que profundizar un poco más.

Envíos de Bodegas

Los datos de envío de Gomberg-Fredrikson desde las bodegas llegan a las tendencias de ventas desde una perspectiva diferente y reflejan las ventas de la bodega frente al minorista (ver figura 6).

Hasta septiembre de 2017, los envíos de vino de los depósitos se desaceleraron a partir de agosto de 2015, aproximadamente equivalente a lo que Nielsen muestra en su línea de tiempo en la figura 5. Los datos de Gomberg-Fredrikson en la figura 6 incluyen los envíos de DTC y Costco, mientras que los datos de Nielsen no.

Rendimiento financiero de la bodega

Silicon Valley Bank recopila estados financieros de clientes y no clientes como parte de nuestra rutina diaria. Luego proporcionamos a nuestros clientes consultoría y benchmarking gratuitos, y con esa información también podemos realizar un seguimiento de los movimientos de la industria a gran escala.

Nuestra base de datos refleja la industria del vino en general e incluye cientos de bodegas, en su mayoría de la costa oeste de los Estados Unidos. La producción promedio de casos en la base de datos es de 27,886, con un rango de 1,000 a 730,000 casos. El precio promedio de venta minorista de botellas es de aproximadamente $ 28.

La Figura 7 es un producto de esa base de datos, que comenzó en 2008 cuando la crisis financiera estaba en pleno apogeo. Tenga en cuenta que en 2009, el crecimiento de las ventas para la industria fue del -3.8 por ciento y que se recuperó a partir de entonces. La tasa de crecimiento tendencial se ha ralentizado en la última década, mientras que las bodegas han evolucionado simultáneamente sus estrategias para dirigir modelos, lo que debería implicar mayores precios promedio de venta y márgenes brutos. El margen bruto ha tenido una tendencia más alta, como se esperaba, y aunque la ganancia antes de impuestos se mantiene entre el 8 y el 12 por ciento, el último período de crecimiento de las ventas en la figura es otro punto de preocupación.

Importaciones

La mayoría de los productores de vinos finos de los Estados Unidos no han tenido en cuenta las tendencias de crecimiento de las importaciones en los últimos 20 años. Las importaciones a granel tienen una tendencia más volátil, pero actualmente están en aumento, y las importaciones de vino embotellado continúan creciendo a niveles récord (ver figura 8). Es difícil culpar a los productores nacionales por ignorar al intruso internacional. Cuando tiene el mejor mercado mundial para vender vino y puede vender todo lo que hace, aumentar sus precios y aún aumentar su volumen, ¿por qué preocuparse?

Siempre ha habido suficiente demanda de los consumidores de EE. UU. para alimentar las importaciones y la producción nacional por igual, pero el futuro tiene diferentes condiciones para las bodegas nacionales en comparación con las últimas dos décadas. Aumentar constantemente tanto el volumen como el precio en el futuro será difícil para las bodegas dado un ambiente de bajo crecimiento y baja inflación.

A medida que las bodegas nacionales ven reducirse las oportunidades de crecimiento, comenzarán a tomar nota de los vinos importados de buena relación que están llegando a las costas nacionales y erosionando su participación en el mercado. Cuando llegue ese día, la lucha inevitablemente se convertirá en una competencia sobre el consumidor joven por su valor. Los consumidores más jóvenes se acercan a la mesa con lápices Shaper, siempre buscando el mejor trato, y están más abiertos a una visión del mundo. Retrasar esa marea dentro de un año será difícil.

Hoy, los productores más grandes están por delante de la curva (ver figura 9). Dado los altos precios que se pagan por la propiedad de viñedos cultivables en denominaciones establecidas que impulsan los precios de las botellas, están cubriendo sus apuestas comprando marcas extranjeras o buscando la forma de asociarse con productores extranjeros, entregándoles las llaves preciosas de la red de distribución que buscan.

Las importaciones son una amenaza, y si el vino nacional comienza a perder valor en la mente del consumidor, las grandes compañías de vino tienen un suministro extranjero para incorporar a la ecuación, lo que aumentará la presión sobre los pequeños productores de vinos finos.

Reaccionando al mismo conjunto de circunstancias del mercado y clamando por el acceso a los consumidores estadounidenses, las compañías extranjeras de vinos también están buscando la mejor manera de enjuiciar al mercado estadounidense. Actualmente, decenas de compradores europeos esperan a comprar compañías nacionales de vinos o establecer sus propias compañías de ventas nacionales en los EE. UU. y afianzarse en el mercado de vinos de consumo más grande del mundo. Creen que poseer activos en Estados Unidos mejorará su acceso.

Las importaciones de vino embotellado continúan alcanzando niveles récord, impulsados por el rosado francés y el vino espumoso, el pinot grigio italiano y el sauvignon blanc de Nueva Zelanda. Los compradores australianos están importando una gran cantidad de vino a granel, pero están viendo disminuciones en las ventas de botellas, ya que se centran en los vinos de menor precio que están en desacuerdo.

Venta de vino de restaurante

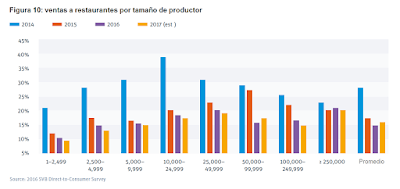

En términos de dólares, las ventas de vino de los restaurantes mejoraron en 2017 con respecto a 2016, y las ventas totales de vino de los restaurantes de EE. UU. aumentaron aproximadamente un 2 por ciento en dólares, pero bajaron ligeramente en volumen (consulte la figura 10). A largo plazo, las tasas de crecimiento continúan desacelerándose. Esas mismas tendencias de volúmenes planos y mayores dólares en ventas de restaurantes también se reflejan en las ventas minoristas de bebidas alcohólicas en general, por lo que la tendencia de menor volumen y mejores ventas en dólares no es una sorpresa.

En nuestro trabajo de encuesta con las bodegas, les pedimos que nos digan el porcentaje de sus ventas que fluyen a través de cada una de las rutas principales, como club, mayorista, directo y restaurante. Con esa información, podemos rastrear el movimiento relativo en las ventas a restaurantes de un año a otro (ver figura 10).

Lo que es obvio es que las bodegas dependen menos de las ventas a restaurantes cada año, y las bodegas más grandes tienen más éxito que las más pequeñas en la venta a restaurantes.

Para las bodegas más pequeñas, las ventas de vino a los restaurantes han ido disminuyendo en importancia durante casi una década, aunque la disminución ha tocado fondo últimamente (véase la figura 11). Al mismo tiempo, los restaurantes en sí mismos han estado sufriendo de ventas mixtas en la misma tienda y la disminución de las pestañas de los bares, que son una gran preocupación para los dueños de restaurantes, ya que las ventas de alcohol han sido tradicionalmente una importante fuente de ganancias. Debido a las presiones sobre los restaurantes, que se extienden más allá de esta lista corta, los números brutos de los restaurantes de EE. UU. han ido disminuyendo (ver figura 12).

Explicar esta tendencia de ventas dentro del comercio local es compleja. Los factores que determinan las ventas de vino en los restaurantes hoy en día son una combinación de eventos, comenzando con el tradicional movimiento de tres niveles, lejos de las bodegas más pequeñas. Se ve magnificado por un movimiento de consumidores que se aleja de muchos de los restaurantes de la cadena de servicio completo, el crecimiento en comidas informales rápidas que no cuentan con vino, el aumento del consumo de vino en casa y la disminución en visitas generales a la misma tienda. Todo eso está en contra del telón de fondo compensatorio de una economía de consumo que mejora en 2017, lo que lleva a un mayor promedio de cheques. Sin embargo, parece que una mejor economía por sí sola no es suficiente para compensar por completo los vientos en contra de la lucha.

Las grandes cadenas de restaurantes son servidas por grandes mayoristas, que a su vez obtienen su vino de grandes bodegas. Cada día, las listas de restaurantes son cada vez más cautivas para los grandes productores con acceso a la distribución, pero también se producen cambios permanentes con el comportamiento del consumidor que también influyen en los resultados.

Nuestros consumidores jóvenes y frugal no quieren pagar el precio de los vinos de los restaurantes, y los boomers jubilados están reduciendo sus gastos y el volumen de consumo de alcohol. Los consumidores jóvenes saben que pueden comprar una botella de vino en una tienda por menos, por lo que en el restaurante es más probable que comiencen con una cerveza artesanal o un cóctel y tomen una copa de vino con la cena. Una observación más reciente es que a medida que la generación del milenio está entrando en la treintena y encontrando una carrera en su carrera, está optando por salir de los restaurantes a favor de las comidas en el hogar.

Hay buenas noticias para el negocio de vinos finos: mientras que las cadenas de servicio completo están luchando con conceptos de restaurantes anticuados, los restaurantes pequeños, independientes y de mantelería blanca local continúan experimentando un crecimiento modesto, y esos son los lugares donde los productores más pequeños son más propensos a competir por el espacio en las listas de vinos.

La ecuación del valor

El "valor" se define como la calidad dividida por el precio, y el valor es el componente dominante para las decisiones de compra del consumidor. Cuando se trata de vinos finos, es realmente la calidad más la experiencia dividida por el precio lo que define el valor, donde la "experiencia" es un marcador de posición para una experiencia de compra o la forma en que ser propietario o consumir el producto te hace sentir. Pero no hay duda de que los clientes compran todo con el valor en mente, y por esa razón es importante comprender las tendencias cambiantes de la industria en los segmentos de precios y varietales.

Saber lo que los consumidores están bebiendo es una clave en la planificación y la plantación, y otra clave para desbloquear los impulsores reales del crecimiento de la industria. Revisar las tendencias emergentes revela pistas que pueden ser cruciales cuando se examinan las estrategias, no solo para las grandes bodegas, sino también para las más pequeñas administradas por familias.

Crecimiento del segmento varietal

Con respecto a los segmentos de precios, los tintos siguen dominando el crecimiento del vino premium. Cabernet, blends rojos y pinot noir son tres de los cuatro principales varietales de crecimiento (ver figura 13). El precio de $11 a $15 es hoy en día el segmento de crecimiento del consumidor más fuerte de EE. UU., con el vino de caja premium muy cerca como su propia categoría. Este año, las tendencias de crecimiento muestran algunas sorpresas.

Mientras que Cabernet sigue siendo el rey del crecimiento varietal en general, y el más fuerte en el rango de precios de $ 11 a $ 15, Chardonnay ocupa el segundo lugar este año, reemplazando a la categoría de mezcla roja, que cayó al tercer lugar. Sauvignon blanc, pinot noir y pinot grigio redondearon los principales varietales de crecimiento (ver figura 14).

Las mezclas rojas, aunque se enfrían ligeramente, son un sueño desde la perspectiva del gran productor. La categoría permite a las grandes empresas vitivinícolas, que dominan la producción, una enorme libertad en la sustitución de variedades y lugares de origen, y aún así son capaces de mantener la calidad y el margen general. Puede haber una amplia variación de botella a botella en un SKU dado, pero por el precio, la calidad generalmente está ahí para los participantes actuales. Sin embargo, esto ya no es solo un producto sub-$ 20; tenga en cuenta el éxito de las cuatro principales marcas de mezclas rojas por encima de $ 20 en la figura 14.

Desde la perspectiva del consumidor, las mezclas rojas son en realidad la locura del vino de la jarra de los años 60 con esteroides. Al igual que la generación madura que se muerde los genéricos, los consumidores emergentes son accediendo a la marca de las grandes compañías vinícolas porque el vino es un bien de consumo complejo y la marca hace que su compra sea más fácil. Reemplaza comparaciones varietales y vintage con algo simple y atractivo como Sexy Wine Bomb, The Prisoner, Vicious Red Blend, SLO Down Sexual Chocolate o Cupcake Red Velvet.

Si se mantiene la coherencia en estas mezclas rojas dirigidas al consumidor de vino emergente, la lealtad a la marca estará presente hasta que el consumidor busque vino más distintivo. En ese punto, la mezcla roja se desvanecerá igual que Lancers, Mateus y Blue Nun lo hicieron para el boomer y las generaciones maduras antes que ellos. La categoría barata de mezcla roja podría estar viendo el comienzo del final de la moda.

El envasado también juega un papel en la demanda de los consumidores. El vino de caja premium de 3 litros y los formatos Tetra Pak continúan creciendo, con cabernet, chardonnay y pinot grigio, cada uno de los cuales es responsable individualmente de más del 20 por ciento del crecimiento varietal. El vino enlatado continúa cosechando prensa porque está creciendo en un 66 por ciento de una base pequeña, pero es un sector pequeño de ventas actuales, que representa menos del 1 por ciento de las ventas totales de vino, y es poco probable que gane nada más que una nota al pie en los resultados de ventas.

Preferencia del consumidor

¿Quién está impulsando el crecimiento en estas categorías? Nuestra propia investigación sugiere que las dos cohortes de crecimiento son millennials y Gen Xers. Sin embargo, los baby boomers jubilados están empezando a tener un impacto en el crecimiento de los segmentos de precios más bajos y están retrocediendo de los segmentos de mayor precio que anteriormente dominaban (ver figura 15). Puede ver la evolución de su curva de preferencia, que está empezando a tener forma de V, lo que demuestra que los baby boomers todavía son un poder en los vinos de lujo, pero también están afectando el vino a precios más bajos.

No hay duda de que estamos viendo un cambio de guardia en el vino premium. El consumidor joven está dando una oportunidad a las mezclas, y desde nuestro punto de vista la maduración de su paladar parece una secuela de la entrada de los baby boomers al vino, que comenzó con Bartles y Jaymes y luego se trasladó al zinfandel blanco y al chardonnay antes de decidirse por el merlot. Es interesante notar que la variedad de crecimiento N ° 2 en Cabernet este año es chardonnay, que es un lugar natural para los milenarios que se expanden en el paladar y se mueven después de las dulces mezclas rojas.

¿Qué sucede cuando más maduros abandonan el mercado consumidor y los baby boomers bajan en la escala de precios premium y chocan con la generación del milenio, que también quieren vinos más distintivos y consistentes y que tengan una mayor sensación de lugar que una mezcla roja? ¿A dónde lleva el consumidor la próxima curva de crecimiento? Mi apuesta es Oregon pinot noir, domesticos de producción limitada de $ 15 a $ 25 y vinos extranjeros premium.

Cambios generacionales y demanda de vino

Hoy vemos el impacto de cuatro generaciones en el comercio de vino de EE. UU., con la Generación Z a la vuelta de la esquina. El comportamiento del consumidor y la demanda de cada uno está evolucionando en la industria de maneras obvias. Al mismo tiempo, la consolidación del sistema de tres niveles ha forzado a los distribuidores a favorecer las relaciones con los productores de vino más grandes, dejando a las bodegas más pequeñas a valerse por sí mismas. Las cohortes de crecimiento son millenials y Gen Xers, pero todavía son boomers y Gen Xers, no millennials, quienes dominan las ventas de vinos premium (ver figura 16).

La evolución de la preferencia del consumidor y la sensibilidad a los precios para comprar vino a través de las generaciones está cambiando la forma en que se vende el vino, por lo que es imperativo que evalúe sus estrategias de consumo exitosas en busca de signos emergentes de debilidad. Se deben encontrar nuevas estrategias, y encontrar la correcta requiere evaluar la demanda y la capacidad de cada cohorte para permitirse el vino que está produciendo, y luego escalar esa estrategia de manera efectiva.

Matures

Maduras creció durante la Gran Depresión. Sus comportamientos subsiguientes, como la ahorratividad, el ahorro y el uso conservador de la deuda, se debieron a su incapacidad para encontrar empleo o incluso las necesidades básicas al principio de sus vidas. Agregue el racionamiento durante la Segunda Guerra Mundial al componente más joven de la cohorte y, décadas después, muchos aún guardan todo y no tiran nada, nunca.

Conocido más como una generación de licores y cervezas, el consumo de vinos maduros se ajustaba a su situación económica, y el valor de las bebidas alcohólicas se consideraba en parte en función del contenido de alcohol o la prueba por dólar gastado. Como componente de la compra, era muy práctico considerar la cantidad de alcohol que realmente obtenía por su dinero. El vino tenía un menor contenido de alcohol, por lo que cuando maduraba el vino comprado, se inclinaban hacia vinos de bajo precio en grandes formatos.

Baby Boomers

Los baby boomers representan el mayor auge de la población indígena en la historia de Estados Unidos. Alcanzando la edad de beber, demostraron por primera vez su sed de vino, conduciendo la tendencia de los enfriadores de vino a mediados y finales de los 80. El neo-Prohibition condujo a las declinaciones a corto plazo en el consumo de vino a principios de los años 90, pero a partir de 1994, con la mediana Boomers alcanzando 35 y establecido en sus carreras, las ventas del vino comenzaron a demostrar crecimiento fuerte del volumen.

Hasta el día de hoy, los boomers siguen siendo los principales consumidores de vinos finos, pero ahora se jubilan o se acercan a la jubilación (véase la figura 17). Están consumiendo menos vino a medida que envejecen, están cambiando sus patrones de gasto en dólares gastados y volumen consumido y están evolucionando de los altos puntos de precio a medida que llegan a los apretones de vivir con un ingreso fijo. Hoy en día, los boomers que construyeron sus bodegas con el tiempo están más dispuestos a consumir el vino que han almacenado frente a las nuevas compras de envejecimiento, que tiene un impacto negativo en el mercado de vinos de lujo.

Cuando el personal del Club de vinos pregunta por qué un miembro sale del Club, cada vez más la respuesta es "me retiro". Esa respuesta debe hacer que las bodegas con acciones abrumadoras de Boomers en sus clubes reevalúen sus estrategias de mercadeo actuales.

Gen X

Uno de los mensajes que ofrezco consistentemente al hablar es la cohorte, la edad en que los consumidores gastan más en las tiendas cae entre 35 y 55. La generación X es esa cohorte hoy, pero están en el segundo lugar en términos de consumo de vino fino. Tienen la voluntad y la capacidad para comprar, pero carecen de números en comparación con los baby boomers (véase la figura 18).

Principalmente ignorados por la prensa minorista, la Generación X ingresó a la fuerza de trabajo en un buen momento económico, y con menos graduados universitarios que compiten por carreras en comparación con las generaciones que los incluyen, la Generación X ha tenido un tiempo comparativamente fácil para generar riqueza.

Hoy, la Generación X está a la cabeza de los ingresos y los gastos (ver figura 18). Su presencia ha estado debajo del radar, pero su consumo continúa aumentando. Están perfectamente posicionados para superar a los baby boomers como la cohorte dominante en el consumo de vinos finos alrededor de 2021. Tanto con la capacidad como con la disposición, los Gen Xers deberían ser un foco principal de los propietarios de bodegas y los gerentes de sala de degustación de hoy.

Millennials

Representando el 19 por ciento del consumo actual de vino fino es la generación milenaria, cuyo impacto desmesurado ha sido falsamente pronosticado por la prensa del vino durante al menos una década.

La desafortunada realidad es que mientras los millennials tienen una mejor apreciación del vino en comparación con las otras cohortes a una edad similar en el desarrollo, su apreciación no se ha reflejado en el consumo de vinos finos aún porque, para comprar cualquier cosa, una persona necesita tener tanto el deseo como la capacidad financiera para comprar, y los millennials van a la zaga de las generaciones anteriores en términos de poder adquisitivo.

Un estudio sugiere que un graduado universitario típico de 2008 ha ganado $ 58,600 menos en la década siguiente en salarios irrecuperables en comparación con un graduado universitario de 2007. Los graduados universitarios tienen un alto impacto en el consumo de vino, por lo que es un hecho significativo, y hay más noticias negativas para la generación más joven.

Más millennials hoy viven con padres que con compañeros de cuarto. Casi dos tercios de ellos reciben algún tipo de apoyo financiero de sus padres para la vida cotidiana. Tienen un 300 por ciento más de deuda estudiantil que sus padres, y las edades de 25 a 34 tienen la mitad de probabilidades de poseer una casa en comparación con los jóvenes en 1975. Con respecto al consumo de alcohol, las noticias son variadas.

Todavía buscando un producto premium y una experiencia positiva, los millennials se inclinan por sustituir la cerveza artesanal y los espirituosos por el vino, especialmente en el local, y son ambivalentes en cuanto al lugar de origen. La cohorte de consumidores más jóvenes ha demostrado una propensión al hedonismo frugal, lo que significa que son bastante conscientes de los precios, pero no sacrifican la calidad cuando seleccionan sus bebidas para adultos. Están buscando la mejor oferta, y el precio es primordial en sus decisiones de compra, que hoy se vuelcan a las ofertas de menor precio. Pero con el tiempo, la generación del milenio sin duda aumentará su consumo de vino, al igual que las generaciones que les precedieron (véase la figura 19).

En una colisión interesante de las preferencias del consumidor, a medida que los millennials envejecen y se vuelven más sustanciales en la fuerza de trabajo, gradualmente gastarán más en vino. Al mismo tiempo, los boomers jubilados bajarán la escalera de precios y se irán a precios más modestos para las botellas, ya que también recuperan el volumen comprado. El resultado es que ambas generaciones considerarán que el precio es más importante que el consumidor promedio hoy en día. En los próximos 10 años, habrá un rango de precios para las ventas de vinos premium donde se reúnen las cohortes; ese punto dulce crecerá y se volverá importante para todas las compañías de vino.

Nuestra previsión es que la cohorte milenaria superará a la generación X alrededor de 2026 para convertirse en la mayor generación de vinos finos.

Ventas directas al consumidor

Un observador casual del negocio pensaría que las ventas directas siempre han sido una parte importante de la estrategia de una bodega, pero ese no es el caso. Los pequeños propietarios de bodegas deben usar muchos sombreros, y aunque los márgenes brutos se duplican mediante la venta directa, los propietarios siempre se han sentido más cómodos cultivando uvas, haciendo vino y dejando que el distribuidor lo venda. Pero si eso es cierto, ¿por qué molestarse en vender vino directamente al consumidor?

La respuesta simple es que vender vino directamente al consumidor ha sido una idea tardía en algunas épocas y un requisito de supervivencia en otros. Uno pensaría que la industria sería más estratégica que reactiva, pero ha sido cautelosa con la evolución de una estrategia de DTC. Hoy quizás, más que en cualquier otro momento, la empresa necesita estar a la vanguardia en la estrategia, porque para la mayoría de las bodegas la solución marcará la diferencia entre el éxito y el fracaso en la próxima década.

Ventas directas v1.0

Cuando la Prohibición terminó en la década de 1930, los viñedos de Beringer comenzaron las visitas a los vinos y las degustaciones como un esfuerzo promocional para atraer a los consumidores. En las décadas siguientes, las bodegas abrieron salas de degustación para que los consumidores pudieran probar y comprar sus productos. Era la bodega equivalente al puesto de frutas en la carretera.

Al igual que Procter & Gamble, que envió muestras de sus productos a todos los buzones del país, las bodegas vieron la necesidad de entregar muestras a sus consumidores para respaldar las ventas minoristas en el sistema de tres niveles. Aparte de proporcionar un poco de dinero libre de impuestos para la familia, ese esfuerzo de DTC no se trataba de generar rentabilidad directa.

Las degustaciones fueron generalmente gratis, y el éxito se midió por la cantidad de personas que podría llegar a su sala de degustación. Legh Knowles, presidente de Beaulieu Vineyard en el Valle de Napa, dijo en la década de 1980: "Tengo el mayor respeto por nuestros clientes, pero admitiré que el recorrido diario y la degustación no venden mucho vino".

Ventas directas v2.0

A fines de los años ochenta, cuando la economía venía de dos recesiones, las ventas totales de vino estaban disminuyendo debido tanto al neo-prohibicionismo como al envejecimiento de la generación madura. Las bodegas reaccionaron ante la disminución de las ventas de tres niveles al centrar sus esfuerzos en lo que podían controlar, que era la sala de degustación y, más específicamente, desarrollar el concepto de club de vinos. Era DTC v2.0, y la promoción no era la razón esta vez. Esta iteración fue necesaria para la supervivencia.

Los propietarios de las bodegas comenzaron a reconocer el beneficio de recopilar direcciones físicas de las personas que visitan sus bodegas. Muchos empezaron a enfocar las campañas de correo de los EE. UU. y los programas de envío para que los clientes pudieran recibir vino directamente de la bodega una o dos veces al año. El envío directo a través de las líneas estatales a principios de la década de 1990 crecía silenciosamente, a pesar de las leyes que lo prohibían.

En 1996, las bodegas podían enviar legalmente a solo 13 estados recíprocos y 17 estados adicionales de "uso personal", muchos de los cuales permitían a los consumidores comprar menos de un cuarto de vino al año. Subrayando lo absurdo de las leyes, más estados permiten a las personas llevar armas ocultas que comprar vino directamente del productor. Algunos estimaron que las ventas directas al consumidor totalizan menos de $ 100 millones por año, y esa puede ser una estimación generosa. Había muchos más estados cerrados, donde los consumidores no podían comprar vino directamente, en comparación con los estados en los que el envío era legal.

Ventas directas v3.0

En 1994, la generación boomer promedio llegó a los 35 años, que históricamente es el momento mágico en que los consumidores comienzan su carrera de consumo serio. Después de casi una década de descensos, las ventas de vino en los Estados Unidos despegaron y los distribuidores comenzaron a llamar a las puertas de incluso las bodegas más pequeñas para satisfacer la demanda de los consumidores. Durante la década de los noventa, era común ver que las tasas de crecimiento de las bodegas superaban el 20 por ciento y las bodegas estaban completamente vendidas sin vino antes de la próxima publicación.

Con la demanda actualizada y con menos presión para que el modelo directo funcione, las bodegas detuvieron sus antiguas prácticas de envío cuestionables sobre las líneas estatales y vendieron todo lo que pudieron en el sistema de tres niveles. Con la función de venta nuevamente subcontratada a mayoristas, los propietarios se quedaron en casa y se enfocaron en cultivar uvas y hacer vino.

El vino se vendía solo, y las salas de degustación y los clubes de vino solo se administraban pasivamente. A diferencia de hoy, cuando los ingresos directos representan el 60 por ciento de las ventas promedio de la bodega, a través de la década de 1990 las ventas directas representaron entre un 20 y un 25 por ciento de las ventas totales de la bodega familiar pequeña (ver figura 20).

Ventas directas v3.5

Como activar un interruptor, coincidiendo con la corta recesión tecnológica de 2001 y la gran cosecha de 2000, la oferta se vio atrapada por la demanda, y los mayoristas, ahora con opciones, dejaron de vender el producto de las pequeñas bodegas.

La base de clientes del mayorista había evolucionado desde pequeñas cadenas y minoristas unitarios hacia minoristas de grandes cajas en todo el país, y en ese punto las bodegas más grandes podían satisfacer la demanda de los consumidores. La agenda de la década anterior se desempolvó y, una vez más, las ventas directas fueron críticas para la supervivencia de las bodegas más pequeñas. La sala de degustación y la actividad del club de vino fueron nuevamente promovidas por los propietarios, pero se aplicaron leyes de envío, lo que limitó el crecimiento.

La industria se tomó un descanso con la decisión favorable de Granholm en 2005. Esa decisión le quitó las piernas a las leyes estatales proteccionistas que favorecían a los productores de vino del estado. Los productores más pequeños habrían dejado de funcionar hace mucho tiempo sin la evolución posterior del envío directo, incluidas las empresas de logística y las que se especializan en mantenerse al día con las leyes estatales en constante cambio (véase la figura 21).

Si bien las leyes estatales varían -y algunas leyes estatales permitidas solo pueden describirse como arcano, sino sigiloso proteccionismo-, hoy los únicos estados a los que las bodegas no pueden enviarse legalmente son Alabama, Delaware, Kentucky, Misisipi, Oklahoma y Utah, y Utah y Kentucky retienen delitos leyes anti-embarque.

Debido a que las grandes empresas vitivinícolas pueden atraer mayoristas, la dependencia de las ventas directas al consumidor es menos importante para ellas, pero las ventas de DTC para bodegas más pequeñas son ahora el componente más crítico de su estrategia de ventas (ver figura 22).

El segmento de la pequeña bodega ha comprendido por completo la realidad de que vender vino fino incluye la experiencia del cliente. Todas las bodegas están mejorando su desempeño en ventas directas y están enfocándose en el uso de indicadores clave de rendimiento (KPI) para ayudar a ejecutar su éxito.

El número de salas de degustación ha aumentado y el propietario se centra en las actividades de sala de degustación y las ventas directas se han intensificado. Los ingresos directos continúan aumentando, pero hay un límite de hasta dónde nos llevará la estrategia actual.

¿Podemos seguir insistiendo en que el consumidor llegue a la sala de degustación para una experiencia? ¿Cómo funciona eso en los centros comerciales de todo Estados Unidos? En vista de los claros cambios en la demanda del consumidor, ahora es el momento de comenzar a pensar en las ventas directas v4.0.

Ventas directas v3.75: Visitas a bodegas

Hemos estado observando un fenómeno interesante desde hace algunos años: el turismo está en las principales regiones vitícolas. Las estadías en hoteles están aumentando y las tarifas promedio de habitaciones también subieron. Pero, con la excepción de Oregon, Virginia y Nueva York, las visitas promedio a las bodegas son más bajas (ver figura 23). ¿Cómo se explica la paradoja de más turismo en una región vinícola pero menos visitas a las salas de cata de vinos?

En 2015, no estábamos seguros de la causa de la tendencia porque la dirección negativa no tenía sentido a la luz de un mayor ingreso por sala de degustación, mejores métricas de club de vinos y el enfoque cada vez mayor que las bodegas estaban poniendo en las ventas de DTC. Sospechamos que la tendencia negativa podría ser simplemente un mejor informe de las bodegas que se centraban más en su KPI, pero no estábamos seguros y no podíamos tomar una posición.

En 2017, comenzamos a escuchar más bodegas lamentando la disminución de las visitas. Después de investigaciones y reflexiones adicionales, estamos convencidos de que hay más cosas de las que sospechamos. Los ingresos de la sala de degustación aumentaron, pero lo que está impulsando esos mayores ingresos es la mejora en las compras promedio. Las bodegas están haciendo un mejor trabajo vendiendo a los invitados que reciben, pero la cantidad de visitantes está declinando, y creemos que hay varias razones para ello.

El primer problema es la cantidad de salas de degustación que se abren (consulte la figura 24). Antes de 2000, los productores no siempre incluían una sala de degustación cuando establecían una bodega; pero como las nuevas formaciones de bodegas se han desacelerado en los últimos cinco años y las ventas directas se han vuelto críticas, las aperturas de las salas de degustación se han acelerado, y más bodegas existentes optaron por emplear licencias duplicadas tipo 02. Esto ha iniciado una discusión en varias comunidades sobre el rápido crecimiento de las salas de degustación en el centro de la ciudad.

Las tarifas promedio por sala de degustación han aumentado a un ritmo constante durante años, y durante décadas en la costa norte de California (ver figura 25). Cada año, las bodegas se preguntan si pueden aumentar sus tarifas de sala de degustación. Ven los ingresos por la sala de degustación, revisan las composiciones de las bodegas vecinas y luego deciden aumentar sus tarifas. En algún momento, esa tarifa de degustación se convierte en un elemento de disuasión y, en algunos casos, hemos llegado a ese punto.

El envejecimiento del consumidor también está jugando un papel. Los clientes más viejos con ingresos discrecionales decrecientes han estado en el país del vino. Solían venir, saborear gratis en tantos lugares como podían visitar y luego salir de la ciudad con vino en el baúl. Hoy, planean a dónde irán, tienen una lista de lugares para ver, se alojan en un buen hotel y también tienen en cuenta la comida, las compras y otros entretenimientos regionales. Debido a que la visita está planificada y no van a tantas salas de degustación, es más probable que compren en las bodegas que planean visitar. La conclusión, sin embargo, es que no están visitando tantas bodegas.

Los consumidores más jóvenes son astutos en su planificación de una visita al país del vino. Es improbable que un grupo de cuatro pague una tarifa de cata de reserva en Napa o Sonoma, porque eso podría equivaler a lo que presupuestaron para su cena juntos (ver figura 26). Compartirán degustaciones, si están permitidas, y encontrarán tantas formas como sea posible para reducir su gasto total mientras conservan el nivel de experiencia. Aún en modo descubrimiento, explorarán de antemano las estructuras de tarifas de degustación y las políticas de reembolso o negociarán en el mostrador. Al igual que los consumidores mayores, no están obligados a visitar tantas bodegas como sea posible y buscarán otros entretenimientos también.

Para el consumidor joven de hedonismo frugal, las tarifas de alto sabor son un claro elemento de disuasión y son parte de la razón por la cual Oregón sigue aumentando las visitas promedio, mientras que Napa y Sonoma no lo hacen.

Evolución al por menor

Indicar con precisión la causa exacta o la fuente del cambio a gran escala nunca es fácil, y cuanto antes lo pronostiques, más difícil será apoyar la predicción. En el caso del negocio del vino, los cambios de este año pueden estar relacionados con varias causas, algunas de las cuales se reflejan en las ventas minoristas y de lujo en general.

Gran parte de la disrupción que vemos en el comercio minorista se debe al cambio en los hábitos de compra de los consumidores, desde cómo compran a través de diferentes plataformas digitales y físicas hasta diferencias en la forma en que valoran los bienes y las experiencias. Esta interrupción ha dejado a los fabricantes y minoristas luchando por adaptarse; pero para mantenerse al día, primero deben comprender dónde se gastan los dólares y cómo aprovechar los hábitos de compra cambiantes para impulsar el crecimiento.

El efecto de Amazon

La mayoría de los comentaristas, sin importar su afiliación política, estarían de acuerdo en que la economía de los Estados Unidos se ha recuperado de la recesión. Sí, hay diferencias en esta economía frente a la que precedió a 2007, pero todos podemos decir que en este momento la economía de EE. UU. es "buena", y bueno significa que estamos viendo mejores oportunidades de ventas a medida que avanzamos hacia 2018. Pero debajo la noticia positiva es que se están produciendo cambios evolutivos tanto en el consumidor como en la forma en que se negocian las ventas minoristas.

En 2017, cerraron innumerables establecimientos minoristas de ladrillo y mortero, incluidos JC Penny (138 tiendas), Kmart y Sears (más de 300 tiendas), Macy's (68 tiendas), HHGregg (220 tiendas), MC Sports (68 tiendas), Payless ShoeSource (800 tiendas) y muchos otros. Pero el poster de esta interrupción es la cadena de librerías Borders, que fue el primer sacrificio al efecto Amazon, también conocido como darwinismo digital.

Amazon es de lejos el mayor jugador de comercio electrónico, con el 44 por ciento de las ventas en línea estimadas. Algunas de las tiendas mencionadas anteriormente están trabajando arduamente para ponerse al día, lograr que su presencia minorista en línea sea competitiva y encontrar el éxito, mientras que otras se han declarado en bancarrota.

¿Cómo se relaciona eso con el vino? Muchas de las tiendas anteriores llegaron tarde para reconocer tanto la amenaza como la oportunidad del comercio electrónico. Borders en particular es un estudio de caso para la industria vitivinícola de lo que no se debe hacer.

- Borders vio el comercio electrónico como una extensión de lo que hizo, en lugar de un reemplazo de lo que ofrecía. Externalizó sus ventas a Amazon, creyendo que las ventas por Internet eran agradables de tener, en lugar de ser un componente crítico del éxito.

- Borders no previó la evolución y aceptación de plataformas alternativas de entrega digital para sus productos.

- Concentró su estrategia en la experiencia en sus ubicaciones físicas, ignorando la experiencia en línea.

- Al igual que muchas empresas que desaparecen, Borders se endeudó demasiado para ejecutar la expansión de su tienda física.

- Y finalmente, para competir, Borders decidió pasar de los libros a la música, algo que desconocía, y se perdió totalmente la competencia que se aproximaba en la revolución del iPod.

Al final, Borders fue inhalado por los consumidores y la disrupción digital de Amazon y Apple, dos gigantes tecnológicos de nuestros días. Hay una lección en eso para el negocio del vino.

Ventas directas v4.0

A mediados de la década de 1990, Internet se afianzó. Las bodegas colocan sitios web con su información de contacto y direcciones a sus ubicaciones. Amazon comenzó a vender libros en línea en 1995, y PayPal acudió para ayudar con los pagos en 1998. Las bodegas añadieron carros de compra en 2002 y experimentaron con las ventas en línea, pero el directo en línea nunca ha sido exitoso para los productores de vino.

En la actualidad, el comercio electrónico representa alrededor del 10 por ciento del total de las ventas minoristas de EE. UU. (Consulte la figura 27), y Amazon representa casi la mitad de eso. Mientras que las bodegas han gravitado hacia las ventas de DTC, son las ventas de la vieja escuela sin las herramientas de comercio electrónico actuales. Con solo el 3 por ciento de las ventas actuales de bodegas de hoy en día, ¿cómo podemos decir que las bodegas están realmente enfocadas en las ventas de DTC?

Aquí hay algunos hechos:

- Las bodegas aún se centran en sus clubes como su universo de consumidores, en lugar de en todos los consumidores de vino.

- Pocas bodegas tienen una presencia en línea que involucra al cliente. Los sitios carecen de diseños y experiencias sofisticados, receptivos y totalmente integrados que permitan a los clientes nuevos y recurrentes un comercio electrónico sin fricciones.

- Los sitios web de las bodegas son casi estáticos y, con la excepción del seguimiento básico de Google, no recopilan información de los visitantes ni la utilizan para experiencias receptivas, reorientación y herramientas modernas de FOMO (temor a perderse).

- El marketing de productos en línea es rudimentario, ya que no ofrece un impulso a los consumidores que podrían tener un índice alto en los resultados de búsqueda de Google. Prácticamente no hay ningún enfoque en convertir a los seguidores de Instagram en microevangelistas o implementar anuncios de Facebook específicos.

- La oportunidad está abierta para una empresa que usa herramientas en línea para reemplazar el rol de ventas y marketing del distribuidor.

- Los productos digitales que se integran con la gestión de las relaciones con los clientes y el club de vinos, y que pueden entregar mensajes de marketing escalables para diferentes personas compradoras sobre plataformas mixtas, simplemente no existen.

- Actualmente, prácticamente no existe inversión para la adquisición y retención en línea de posibles clientes de vino y no existe una gestión del universo más amplio de prospectos.

- El uso de Big Data para mejorar el alcance a los consumidores y mejorar las oportunidades de venta no se emplea en absoluto.

Abastecimiento de crecimiento del segmento

Siempre me estremezco cuando asisto a conferencias con el tema "The Next Hot Varietal". Cada vez que los productores siguen una tendencia, aparentemente ya ha terminado el momento en que las plantas están produciendo (Moscatel de Alejandría) o el varietal termina arruinado por la sobre replantación (Merlot y Syrah). Algunos sugieren que merlot fue lastimado por la película de 2004 "Sideways", pero eso fue más útil para pinot noir de lo que era un lastre para Merlot. Esa conclusión es apoyada en investigaciones pasadas.

Desde nuestro punto de vista, una década o más después de sus auges de siembra, ni Merlot ni Syrah ganaron un perfil de carácter consistente e identificable con el consumidor, dejando la puerta abierta para el crecimiento popular en otros vinos tintos. Si bien no es algo que esté claramente identificado en la literatura, la observación nos dice que muchas de las mezclas rojas calientes que se producen ahora incluyen cantidades significativas, si no dominantes, de merlot y syrah, las mismas uvas fuera de favor que los consumidores rechazaron. La marca y el marketing son notables en la configuración del paladar de un consumidor.

Cosecha, vino a granel y tierra

El negocio del vino es cíclico. Algunos años, tenemos un rendimiento ligero y estamos infraplantados a una variedad, aumentando los precios de la granel y de la uva más. Otros años, estamos sobreexplotados después de una cadena de años pesados, bajando los precios. Cualquier acción que tomemos a corto plazo parece tener poco impacto porque los ciclos son de larga duración y la Madre Naturaleza al final tiene poder de veto.

Las expectativas de cosecha

Aunque California y Washington rara vez tienen el tipo de variación de cosecha que tiene Francia, sí tenemos nuestra parte de variación vintage, y 2017 fue un año único. El invierno fue uno de los más húmedos de la historia, pero ayudó a poner fin a la sequía récord que lo precedió, fortaleciendo las vides y dejando más humedad para el verano caliente por venir. El brote, la floración y el comienzo de la cosecha ocurrieron más tarde que en los últimos años, pero estuvieron más en línea con las normas históricas. Hubo picos de calor en el Día del Padre y el Día del Trabajo, seguidos de los incendios en la Costa Norte que recibieron la atención de los medios de todo el mundo.

Considerando todo, la temporada de crecimiento silvestre en California terminará siendo ligeramente baja en rendimiento y de buena calidad en general. Si bien la discusión sobre la "contaminación por humo" se ha generalizado, es poco probable que aparezca en los vinos de lujo de marca. La mayor parte de la cosecha ya se había producido cuando estallaron los incendios y las uvas expuestas al humo se probaron antes de la cosecha y luego se separaron de otros lotes de fermentación. Si la contaminación por humo se desarrolla en los próximos meses, las bodegas tendrán muchas opciones para ese jugo, además de embotellarlo y debilitar sus propias marcas.

La cosecha de Oregon de 2017 fue un poco más fría al final que en los últimos dos años y fue más reflexiva de lo que se espera de los azúcares y la madurez. Un invierno muy húmedo condujo a la floración en un momento más tradicional, pero el tamaño récord de los conglomerados antes de la cosecha estuvo fuera de lugar, lo que junto con la siembra adicional equivaldrá a la mayor cosecha registrada cuando se cuenten los totales. Al igual que California, Oregón tuvo humo de incendios forestales durante parte de la temporada, así como un pico de calor en el Día del Trabajo. El clima más fresco y un poco de lluvia permitieron que la madurez alcanzara la madurez, y la mayoría piensa que la calidad de la cosecha de Oregón volverá a ser muy buena.

La temporada de crecimiento de Washington comenzó con un manantial fresco y húmedo que impulsó la recuperación de la yegua en unas dos semanas. Un verano caluroso aceleró la temporada y restableció la madurez antes de que llegaran las condiciones ideales para la cosecha, con prototípicos días cálidos y noches frescas. Al igual que otras regiones del oeste, Washington tuvo que lidiar con el humo de los incendios forestales de Canadá y el noroeste del Pacífico, pero hay pocas expectativas de que eso se convierta en un problema de producción. Se espera que el tonelaje de cosecha sea más pequeño que el de los últimos cuatro años de alto rendimiento.

Vino a granel

El mercado de vinos a granel de California había estado un poco sobreabastecido con añadas pesadas antes de 2015, por lo que incluso el jugo de 2013 y 2014 estaba disponible, y los precios estaban un poco deprimidos, con la excepción de Napa Cabernet.

Después de la cosecha ligera de 2016, el mercado a granel se describió como "en equilibrio" a lo largo de 2017 (véase la figura 28). Con otra cosecha promedio de alrededor de 3.8 millones de toneladas para California en el otoño de 2017, el precio ofrecido y el volumen demandado deberían estar en gran medida en equilibrio hacia 2018, con las posibles excepciones de chardonnay y cabernet. Chardonnay ha visto un impresionante crecimiento de la demanda y la disminución de las existencias, lo que podría impulsar la demanda y el precio más alto. Cabernet, si bien sigue creciendo en demanda, probablemente ha llegado a una pausa en la fluencia de los precios, con una desaceleración de las tasas de crecimiento del consumidor en general y una creciente disponibilidad de jugos. Con Cabernet parece haber una desconexión entre lo que los vendedores creen que deberían obtener y lo que las bodegas creen que pueden vender ese jugo en el mercado abierto.

Viñedos

El viejo patrón de consumidores domésticos que bebieron vinos de la puerta de entrada estadounidense temprano en sus vidas y luego gradualmente cambiaron a vinos nacionales más complejos y caros, ha terminado. Este cambio en el patrón de consumo del nuevo consumidor doméstico es una amenaza para las empresas estadounidenses de vinos porque esos consumidores ahora están usando vino extranjero como su puerta de entrada en lugar de vino nacional. Basta con mirar las tasas de crecimiento en rosé francés, pinot grigio italiano y sauvignon blanc de Nueva Zelanda para ver cómo el nuevo consumidor está siendo destetado hoy.

Mientras que el crecimiento total del viñedo desde 2001 ha aumentado ligeramente menos del 1 por ciento en California, un cambio monumental ha estado en marcha durante 16 años. El Valle de San Joaquín, que tradicionalmente ha producido vino genérico, ha eliminado más de 60,000 acres de la producción; otras regiones que cultivan uvas destinadas a una producción más premium han crecido casi en la misma cantidad.

En las regiones de crecimiento más pequeñas en Oregon y Washington, donde esencialmente toda la producción es premium, se estima que la superficie plantada ha crecido en un 70 por ciento y un 20 por ciento, respectivamente, desde el 2008, lo que subraya la rotación hacia el vino premium y genérico.

Dada la tendencia de la premiumización y la reputación de Napa y Sonoma como regiones vitícolas de alta calidad, es lógico suponer que la Costa Norte debería tener las tasas de crecimiento más altas en superficie cultivada, pero ese no es el caso. Las tasas de crecimiento más altas en California se encuentran en regiones donde hay disponibilidad de tierras plantables y donde los precios son más razonables en comparación con los de la costa norte.

Si bien la tasa de crecimiento en acres plantados en la Costa Norte es más pequeña que en otras regiones, el precio por hectárea es un problema diferente. Como se señaló anteriormente, Cabernet está liderando el crecimiento entre todas las variedades premium hoy en día, y la superficie de cabernet de Napa tiene una estructura de valor en sí misma. Esa ecuación de precio y valor se ha vuelto aún más distorsionada en el último año (véase la figura 29).

Usando Napa en un extremo del espectro de crecimiento, usted puede ver en la Figura 29 cómo el precio medio por tonelada de Cabernet (línea roja) ha aumentado dramáticamente a lo largo de los años desde la mediana del bebé Boomer golpeó edad 35 en 1994. En los últimos años, el precio de las uvas ha continuado aumentando, con el nonagésimo-percentil Napa Cabernet ahora que trae al norte de $10,000 o más por tonelada y la mejor tierra en Napa alcanzando $400.000 por acre plantado.

A pesar de las fuertes y continuas tendencias ascendentes en los valores de los viñedos de la costa norte desde 1994, la fecha en que la demanda de vino se aceleró, creemos que estamos en un lugar en el ciclo donde los precios de la uva y los valores de la tierra pausaran su ascenso. Esto se debe a múltiples factores, incluyendo vientos en las ventas para las bodegas que venden vino de lujo, la cohorte de envejecimiento Boomer que condujo el crecimiento durante los últimos 20 años, la incapacidad de pasar los aumentos de los precios de las uvas a los consumidores y el retraso en la entrada completa del Milenio a Consumismo.

Soporte de información

Este informe anual del vino se detiene por la inteligencia a nivel de la calle, la investigación primaria, entrevistas y discusiones con líderes de la industria clave y las relaciones con otros analistas. Dos veces al año, inspeccionamos las bodegas para entender mejor las cuestiones clave que enfrentan; por lo general, recibimos de 8 a 10 por ciento las tasas de respuesta de la industria tanto de clientes como de no clientes, lo que para un estadístico es una parte notable. Las bodegas nos dan datos sobre los cientos de miles de consumidores que compran su vino, y de ahí podemos destilar varias percepciones y estimaciones de la demanda general y el comportamiento por generación.

La encuesta anual de las condiciones vitivinícolas más recientes del SVB se distribuyó el 12 de octubre de 2017, pero fue durante la Cumbre de los incendios históricos que diezmaron la costa norte de California. Dada esa realidad, hicimos la única decisión lógica disponible y omitimos la encuesta para 2017. No se puede ejecutar en un período posterior debido a los calendarios editoriales, hemos sacado otra información y hemos hecho estimaciones sobre algunos gráficos en nuestro trabajo de encuesta, y hemos duplicado nuestros esfuerzos de investigación en otras áreas para presentar el informe este año.

Acerca el Autor

Rob McMillan es vicepresidente ejecutivo y fundadora de la división de vinos de Silicon Valley Bank. Rob ha sido nombrado tres veces como una de las 50 personas más influyentes en la industria vitivinícola de los Estados Unidos, el único banquero que se ha reconocido.

Ha sido autor de los puntos de vista de Silicon Valley Bank sobre la industria, así como el estado del informe de la industria del vino, muy considerado por más de 20 años.

Es el fundador de la división de vinos del Banco, el cual es reconocido como el proveedor líder de servicios financieros para el negocio de vinos finos de los Estados Unidos.

Un comentarista frecuente de los medios de comunicación, conferenciante internacional, conferenciante en varias universidades de la costa oeste y blogger regular, las opiniones informadas de Rob son de confianza por los productores de vino, Importadores y financieros por igual.

Ha servido en una variedad de capacidades de la Junta en el curso de su carrera en diversas industrias, y continúa haciéndolo hoy dentro del espacio del vino.

Puedes contactar a Rob en rmcmillan@svb.com

No comments:

New comments are not allowed.